Получение ипотеки под 6 процентов. Новая программа государственной поддержки по ипотеке для семей, в которых

В 2018 году в России будет разработана специальная ипотечная программа "Ипотека 6%". Об этом в конце 2017 года на заседании координационного совета по разработке национальной стратегии действий государства в интересах детей заявил Владимир Путин. Кто может получить льготную ипотеку, какие требования предъявляют к заемщику и как ее можно оформить, читайте в нашей рубрике "Вопрос-ответ".

Ипотека под 6%. Это реально?

Да, это реально. Постановление Правительства РФ № 1711 от 30 декабря 2017 года по условиям льготной ипотеки было опубликовано 10 января 2018 года.

Какие условия?

Льготная ипотека предполагает, что государство субсидирует ставку банкам до 6%. Государство определит круг банков, которые примут участие в программе. Далее они должны подать в течение 30 дней с даты опубликования указа специальный пакет документов в Министерство финансов РФ и заявку на участие в программе.

Банкам и АИЖК будут ежемесячно компенсировать часть дохода, которую они потеряли. Финансовые организации будут продавать ипотечные продукты по ставке 6% годовых, а Минфин будет компенсировать банкам недополученный доход. Это разница между рыночной ставкой (сейчас это порядка 10%) и льготной (6%).

После завершения периода субсидирования ставку установят в размере ставки рефинансирования ЦБ на дату оформления ипотеки + 2%. Может быть и меньше по решению банка.

Кто может оформить ипотеку под 6%?

Принять участие в программе могут:

Семьи, в которых рождается второй ребенок после 2018 года;

Семьи, в которых рождается третий и последующий ребенок после 2018 года.

Льготная ипотека направлена на увеличение рождаемости, поэтому претендовать на субсидию могут только те семьи, которые планируют рождение малыша в 2018 году и позднее. Если третий ребенок рождается в период действия субсидии, полученной за второго ребенка, то период субсидирования продлевается еще на пять лет после окончания первой субсидии.

Субсидией могут воспользоваться только граждане Российской Федерации. По прогнозу Минфина, в этой программе могут участвовать более 500 тысяч семей.

На что обратить внимание?

В ипотечном договоре будет обозначена фиксированная ставка. Но есть важный нюанс: срок субсидирования.

Так, для семьи с двумя детьми (второй ребенок должен родиться после 1 января 2018 года и до 31 декабря 2022 года) период субсидирования составит три года. А вот для семей с тремя и более детьми льготная ставка будет действовать пять лет.

Каков срок действия программы?

Программа действует с 1.01.2018 по 31.12.2022.

Сколько денег выделено на реализацию?

На реализацию выделено 600 миллиардов рублей.

В каком доме можно брать квартиру по льготной ставке?

Ипотечный кредит под 6% будет выдаваться только на новостройку, а также на рефинансирование действующего ипотечного кредита, выданного на подобные цели. На "вторичку" льготная ипотека не распространяется. Также важно, что недвижимость можно покупать только у юридического лица.

Какие требования к получению льготной ипотеки?

Для того, чтобы получить ипотеку под 6%, должны быть учтены параметры:

Кредитный договор должен быть заключен в рублях не ранее 01.01.2018 (для нового кредита);

Размер ипотечного кредита не превышает трех миллионов рублей для регионов страны и не превышает восьми миллионов для Москвы, Санкт-Петербурга, Московской и Ленинградской областей.

Первоначальный взнос от 20% от стоимости жилья;

Ставка равна 6% на период субсидирования. Она не должна превышать более чем на 2% ставку ЦБ на дату выдачи ипотеки, после окончания периода субсидирования.

Обязательное страхование жизни заемщика и объекта после завершения его строительства;

Платеж аннуитетный. Это вариант, при котором размер ежемесячного платежа остаётся постоянным в течение всего периода кредитования.

Как оформить?

Список банков, которые будут выдавать ипотеку под 6%, не определен. Так что полного и подробного алгоритма действий пока что нет. Специалисты говорят, что принцип оформления субсидии должен быть максимально простым: оформляется стандартная ипотека, рождается ребенок, далее в банк предоставляется список документов для получения субсидии. На основании документов банк снижает ставку, а государство компенсирует банку недополученный доход.

Период действия Госпрограммы | Заключение кредитных договоров – с 07.02.18. Выдача кредитов в рамках Госпрограммы возможна не позднее 31.12.22 (включительно). При рождении второго или третьего ребенка в период с 01.07.2022 по 31.12.2022 выдача кредита возможна в срок до 01.03.2023 (включительно). |

Лица, имеющие право на получение кредита в рамках Госпрограммы: | Граждане РФ, у которых родился второй или третий ребенок в период с 01.01.2018 по 31.12.2022 г. (включительно), имеющий гражданство РФ. |

Валюта кредитования | |

Программы кредитования |

|

Срок кредитования | От 12 месяцев до 30 лет |

Минимальная сумма кредита | 300 000 рублей |

Максимальная сумма кредита | 12 000 000 рублей на покупку объектов расположенных в г. Москве, Московской области, г. Санкт-Петербурге, Ленинградской области; Обращаем внимание: в рамках Госпрограммы не допускаются сделки с недофинансированием! |

Кредитуемый объект недвижимости | Жилое помещение:

Жилое помещение:

|

Первоначальный взнос | 20% от стоимости кредитуемого объекта недвижимости Подтверждение наличия первоначального взноса в соответствии со стандартными условиями продуктов. Не допускается подтверждение факта оплаты части стоимости кредитуемого объекта недвижимости и/или права на получение денежных средств, выделяемых за счет бюджета на оплату части стоимости кредитуемого объекта недвижимости, иными лицами, за исключением Заемщика/любого из Созаемщиков. |

Целевое использование средств | По программе «Приобретение готового жилья»: На приобретение жилых помещений (в т.ч. с земельным участком) на первичном рынке у юридического лица (за исключением инвестиционного фонда, в том числе его управляющей компании) по Договору купли-продажи (после завершения строительства жилого помещения и оформления права собственности на юридическое лицо, ранее являвшееся Застройщиком/ Инвестором). По программе «Приобретение строящегося жилья»: На инвестирование строительства жилого помещения в соответствии с Федеральным законом от 30 декабря 2004 г. № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации»:

|

Страхование |

страхование осуществляется на срок не менее 12 месяцев с последующей ежегодной пролонгацией до окончания срока действия кредитного договора с единовременной оплатой страховой премии по страховому полису/договору страхования. Страхование жизни и здоровье заемщика является обязательным условием для выдачи кредита. Без данного условия кредит не может быть предоставлен. |

Продление/возобновление периода действия льготной ставки:

Если у Заемщика/Титульного созаемщика, получившего кредит с льготной ставкой, в связи с рождением второго ребенка, родится третий ребенок (не позднее 31 декабря 2022 года), то срок действия льготной ставки может быть продлен/вновь может быть установлена льготная ставка при условии предоставления в Банк свидетельства о рождении ребенка, и при необходимости иного документа, подтверждающего наличие у ребенка гражданства Российской Федерации.

Срок, на который продлевается/вновь устанавливается льготная ставка:

- на 5 лет с даты следующей за датой окончания срока, равного 3 годам с даты предоставления кредита (при рождении третьего ребенка и предоставлении в банк подтверждающих документов в течение 3 лет с даты предоставления кредита);

- с ближайшей Платежной даты, следующей за днем предоставления Заемщиком/Созаемщиками в банк подтверждающих документов, на срок, не превышающий 5 лет с даты, следующей за датой окончания срока, равного 3 годам с даты предоставления кредита (при рождении третьего ребенка в течение 3 лет с даты предоставления кредита и в случае предоставления подтверждающих документов по истечении 3 лет с даты предоставления кредита);

- с ближайшей Платежной даты, следующей за днем предоставления Заемщиком/Созаемщиками в банк подтверждающих документов, на срок, не превышающий 5 лет с даты рождения третьего ребенка (при рождении третьего ребенка по истечении 3 лет с даты предоставления кредита).

* при отказе заемщика от возобновления действия/расторжении договора страхования жизни годовая процентная ставка по кредиту будет увеличена до максимально допустимого в рамках Программы кредитования размера процентной ставки, а именно: ключевая ставка ЦБ РФ на дату выдачи кредита + 2 п.п.

** на период до первого изменения ключевой ставки ЦБ РФ. После первого изменения ключевой ставки ЦБ РФ процентная ставка устанавливается на уровне ключевой ставки ЦБ РФ на дату выдачи кредита, увеличенной на 2 п.п.

Возраст на момент предоставления кредита | не менее 21 года |

Возраст на момент возврата кредита по договору | |

Стаж работы | не менее 6 месяцев* на текущем месте работы и не менее 1 года общего стажа за последние 5 лет** |

Гражданство | Российская Федерация |

Дополнительные требования к Заемщику/Титульному созаемщику |

|

Требование к Созаемщику |

Остальные требования к Созаемщику аналогичны требованиям, предъявляемым к Заемщику/Титульному созаемщику. |

*От 21 года при условии, что срок возврата кредита по договору наступает до исполнения Заемщику/старшему из Созаемщиков 75 лет

** На клиентов, получающих зарплату на счет в Сбербанке, это требование не распространяется.

*** В целях увеличения максимального размера кредита допускается включение в состав Созаемщиков в случае соответствия требованиям, предъявляемым к Заемщику, в т.ч. по возрасту и платежеспособности (за исключением обязательного соответствия требованию о рождении второго и(или) третьего ребенка).

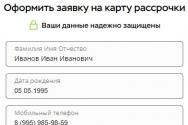

Основные документы:

При подтверждении доходов и трудовой занятости:

- паспорт заемщика/созаемщика с отметкой о регистрации;

- паспорт супруга(и) заемщика/титульного созаемщика

- действующий брачный договор при наличии

- документ, подтверждающий регистрацию по месту пребывания (при наличии временной регистрации);

- документы, подтверждающие финансовое состояние и трудовую занятость заемщика/созаемщика .

Если в качестве обеспечения по кредиту оформляется залог иного объекта недвижимости:

Документы, которые могут быть предоставлены после одобрения кредитной заявки:

- Документы по кредитуемому жилому помещению (могут быть предоставлены в течение 90 календарных дней с даты принятия решения Банком о выдаче кредита);

- Документы, подтверждающие наличие первоначального взноса .

Свидетельства о рождении всех детей Заемщика/Титульного созаемщика, а также Созаемщика (не состоящего в зарегистрированном браке с Титульным созаемщиком и являющегося родителем второго и(или) третьего ребенка Титульного созаемщика, и, при необходимости (если в свидетельстве о рождении ребенка НЕТ отметки о гражданстве!) иной(ые) документ(ы), подтверждающий(е) наличие у детей гражданства Российской Федерации.

Внимание! Перечень требуемых документов может быть изменен по усмотрению Банка.

Кредит предоставляется гражданам РФ в отделениях Сбербанка России:

- по месту регистрации заемщика/одного из созаемщиков;

- по месту нахождения кредитуемого объекта недвижимости;

- по месту аккредитации компании -работодателя заемщика/созаемщика.

Срок рассмотрения кредитной заявки

В течение 2 - 5 рабочих дней со дня предоставления полного пакета документов.

Порядок предоставления кредита

Единовременно.

Порядок погашения кредита

Ежемесячными аннуитетными (равными)платежами в каждый период действия ставки.

Частичное или полное досрочное погашение кредита

Осуществляется по заявлению, содержащему дату досрочного погашения, сумму и счет, с которого будет осуществляться перечисление денежных средств. Дата досрочного погашения, указываемая в заявлении, должна приходиться исключительно на рабочий день.

Минимальный размер досрочно возвращаемого кредита неограничен.

Плата за досрочное погашение не взимается.

Неустойка за несвоевременное погашение кредита

Неустойка* за несвоевременное погашение кредита соответствует размеру ключевой ставки Банка России, действующей на дату заключения Договора, с суммы просроченного платежа за период просрочки с даты, следующей за датой наступления исполнения обязательства, установленной Договором, по дату погашения Просроченной задолженности по Договору (включительно).

*По кредитным договорам, заключенным с 24.07.2016 г.

Налоговые вычеты

Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета - 13% от всех выплаченных процентов. Размер имущественного налогового вычета, предоставляемого при покупке квартиры, жилого дома, комнаты (или доли), увеличен с 1 млн. до 2 млн. рублей*. Таким образом, теперь при приобретении квартиры вы можете возместить сумму налога в размере до 260 000 рублей.

Подробную информацию вы можете получить на сайте Федеральной налоговой службы http://www.nalog.ru .

* - Новое правило действует для всех, кто покупал недвижимость после 1 января 2008 года и ранее не получал имущественный налоговый вычет.

Удобный способ безналичного взаиморасчета за объект недвижимости между покупателем и продавцом без дополнительных посещений банка.

- Выгодно

Стоимость услуги всего 2000 рублей

- Быстро

Оформление за 15 минут

- Безопасно

Сохранность денег и соблюдение интересов сторон

Как работает сервис?

- Покупатель переводит средства на специальный счет Центра недвижимости от Сбербанка

- Центр недвижимости от Сбербанка запрашивает информацию в Росреестре о регистрации сделки

- После регистрации деньги зачисляются на счет продавца

Преимущества для покупателя

Оформление услуги занимает 15 минут. Не нужно снимать наличные в кассе, пересчитывать, вносить в банковскую ячейку или брать расписку. Деньги хранятся под надежной защитой до регистрации сделки в Росреестре, после чего покупатель получает уведомление о том, что сделка состоялась. Только после этого деньги переводятся на счет продавцу.

Воспользуйтесь программами страхования недвижимого имущества (в рамках ипотеки), а также жизни и здоровья заемщика в ООО СК «Сбербанк Страхование» и ООО СК «Сбербанк Страхование жизни» - 100% дочерних компаний ПАО Сбербанк:

- Простое, удобное и быстрое оформление. Например, при продлении договора страхования, Вам не нужно самостоятельно передавать его копию в Сбербанк, документы отправляются автоматически

- Наличие возможности решения вопроса в режиме онлайн: от подписания договора страхования до урегулирования убытков по страховому случаю

- Условия программ страхования соответствуют Требованиям к условиям предоставления страховой услуги в рамках кредитных продуктов Сбербанка 1

- Тариф по страхованию/стоимость страхования при пролонгации договора страхования на второй и последующие годы на 10% ниже

- При наступлении страхового события можно обратиться в любое отделение Сбербанка, независимо от того, где был оформлен договор

- Оформить полис можно за несколько минут на сайте ДомКлик , на сайте страховых компаний – ООО СК «Сбербанк Страхование» и ООО СК «Сбербанк Страхование жизни», либо в любом отделении Сбербанка.

Страхование жизни и здоровья по программе «Защищенный заемщик» 2

Что входит в программу?

Страхование осуществляется на случай:

- Смерти Застрахованного лица

- Установления Застрахованному лицу инвалидности или группы

Что вы получаете?

- Тариф по страхованию определяется индивидуально в зависимости от пола и возраста клиента.

С подробными условиями страхования можно ознакомиться на сайте .

Страхование ипотеки 3

Что входит в программу?

Страхование передаваемого в залог имущества (за исключением земельного участка) от рисков гибели, повреждения.

Дополнительные преимущества:

- 1 месяц действия договора страхования дополнительно при оформлении в отделениях Сбербанка

В России с 2018 года начала работать программа по поддержке семей с детьми - ипотека с максимальной ставкой 6% годовых. С убсидировать проценты по займу может семья, в которой с 1 января 2018 по 31 декабря 2022 родился второй или последующий ребенок.

Напомним, с января 2018 вступило в силу Постановление Правительства РФ от 30.12.2017 № 1711 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «Агентство ипотечного жилищного кредитования» на возмещение недополученных доходов по выданным (приобретенным) жилищным (ипотечным) кредитам (займам), предоставленным гражданам Российской Федерации, имеющим детей».

Правила предполагают субсидирование ставки до уровня 6% при рождении в период 01.01.2018-31.12.2022 соответственно второго и/или последующих детей у заёмщиков, которые возьмут кредит или рефинансируют действующий кредит на покупку жилья на первичном рынке.

Минфин уточнил правила льготной ипотеки - семьи, в которых ребенок родился в период с 1 июля 2022 года по 31 декабря 2022 года, смогут получить помощь до 31 марта 2023 года. Кроме того, изменения позволяют устанавливать процентную ставку по кредиту, предоставленному в соответствии с правилами, ниже 6% годовых. При этом субсидии предоставляются исходя из уровня процентной ставки, составляющей 6% годовых.

Постановлением правительства от 21 июля 2018 года №857 внесены поправки, по которым стало возможным присоединение к программе семейной ипотеки через доп. соглашение. Это позволит снизить ставку по действующим кредитам без заключения нового кредитного договора. Этим же постановлением размер кредита для приобретения жилых помещений в регионах повышен с 3 до 6 миллионов рублей.

13 апреля 2019 годавступило в действие постановление правительства РФ № от 28.03.2019 года , согласно которому ставка 6% годовых и ниже распространяется на весь срок кредита по льготной ипотеке для семей с детьми. Ранее период действия льготной ставки по программе составлял от 3 до 8 лет. Кроме того, заемщики, которые уже имеют рефинансированные кредиты, смогут рефинансировать их еще раз.

Госпрограмма позволит выдать гражданам, родившим второго и последующих детей, до 600 миллиардов рублей жилищных кредитов с пониженной процентной ставкой. По прогнозу Минфина, данной программой смогут воспользоваться более 500 тысяч семей.

МинФин отобрал 46 банков и распределил между ними лимиты по кредитованию. Портал «Финансист» собрал воедино текущее предложение от банков Красноярского края.

Скачать таблицу с условиями ипотеки с господдержкой в банках Красноярска

Какое жилье можно приобрести по льготной ипотеке

Ипотечный кредит по гос. программе может быть оформлен как для приобретения квартиры или жилого дома с земельным участком, находящихся на этапе строительства, так и уже готового жилья.

Обязательное требование – квартира или дом должны покупаться только у юридического лица (застройщика, инвестора и т.п.), то есть не должно быть переуступок прав требований с участием физического лица.Отметим, рефинансировать можно ипотечный кредит с вышеописанными целями кредитования, выданный и ранее 1 января 2018 года (при условии, что ребенок родился в период действия госпрограммы).

Погашение «семейной ипотеки» материнским капиталом

Льготную ипотеку также возможно погасить средствами материнского капитала. Дожидаться трехлетия ребенка, при этом не обязательно.

Можно использовать материнский капитал и в качестве первоначального взноса – или полностью (если его суммы достаточно и предусмотрено условиями программы), или как дополнение к собственным средствам.

Условия банков Красноярска по льготной ипотеке в 2019 году

Ипотеку по ставке до 6% годовых на май 2019 г. выдают 15 банков Красноярска: Абсолют Банк, Азиатско-Тихоокеанский банк , АК Барс банк, Банк ДОМ.РФ, ВТБ , Газпромбанк, Дальневосточный банк , Кредит Европа Банк, Ланта-Банк, банк Левобрежный , Промсвязьбанк , Сбербанк , Связь-Банк, ЮниКредит Банк и Красноярский краевой фонд жилищного строительства.

Итак, стандартные условия по ипотеке с господдержкой:

- Ставка устанавливается в размере 6% годовых и ниже на весь срок кредитования при рождении 2-го и последующего ребенка. Отметим, банк ВТБ выдает ипотеку по ставке 5% годовых, Абсолют Банк выдает по ставке 5,75% годовых.

- Срок кредитования составляет до 25-30 лет (зависит от условий банка)

- Сумма кредита - до 6 миллионов рублей

- Первоначальный взнос – от 20% от стоимости жилья.

(1

оценок, среднее: 5,00

из 5)

После прямой линии с Президентом Российской Федерации Владимиром Владимировичем Путиным стало ясно, что госпрограмма ипотека 6 процентов не так удобна и продумана, как казалось ранее . Выяснилось, что при рождении 4 и последующего детей государственная программа попросту не работает. Звучит бредово, но, увы, так и есть.

Если вам нужна ипотека 6 процентов, постановление правительства будет включать в себя формулировку «при рождении второго и третьего ребенка», а не «при рождении второго и последующих детей». Из-за одной ошибки у всех банков появились основания отказывать семьям в предоставлении льготных ипотек.

Некрасиво в этой ситуации выглядят все. И банки, которые использовали откровенные оговорки. И государство, которое приняло закон, по которому у человека вроде как и не может быть больше трех детей. Но статья наша не об этом. Наша статья о том, как получить поддержку государства при наличии оснований, что для этого потребуется и как не прогадать.

Кроме того, мы обязательно остановимся на том, как работает эта программа, и почему госпрограмма ипотека 6 процентов имеет столько ограничений.

Какие основания для оформления ипотеки 6 процентов.

Что важно понимать: ипотека 6 % - это программа государственной поддержки для молодых семей с детьми. При этом программа создана для увеличения рождаемости, и это основной момент, который нужно запомнить уже сейчас: мы еще к этому вернемся чуть позже. Если вам нужна ипотека 6 процентов, постановление правительства будет подразумевать два периода субсидирования: в течение 3-х лет после рождения второго ребенка и в течение 5-и лет после рождения третьего ребенка. То есть, максимальный срок этой государственной программы – восемь лет.

Не удивительно, что многодетные семьи с четырьмя и более детьми негодуют. Однако давайте-ка остановимся более подробно на том, какие условия у этой программы на законодательном уровне. Кто может воспользоваться этой ипотекой и при каких условиях.

Если вас интересует льготная ипотека, с 2018 указ для молодых семей подразумевает следующее:

- Во-первых, эта программа начала работать только в этом же году. То есть, условием для участия в ней будет заключение кредитного договора не ранее 1 января 2018 года. Если же договор заключен раньше, вы можете обратиться за рефинансированием на более выгодных условиях.

- Размер финансовых средств, которые вам могут выдать на покупку нового жилья, также существенно ограничен. Например, для Москвы и области, а также для Санкт-Петербурга и области максимальная ссуда – 8 млн рублей, а для других регионов – всего 3 млн.

- Если вас интересует льготная ипотека, с 2018 указ для молодых семей подразумевает обязательное страхование недвижимости, а также жизни и здоровья при оформлении такого ипотечного кредита. Страховка далеко не бесплатна, и вовсе не каждый может позволить себе одновременно поддерживать малолетнего ребенка с матерью и платить весьма внушительные суммы.

- Кроме того, первоначальный взнос также устанавливается в размере 20% от общей суммы недвижимости. Несмотря на то, что в большинстве банков такой первоначальный взнос, скорее всего, назовут стандартным, для семьи с двумя или тремя детьми такая сумма может оказаться не слишком удобной. Да, для погашения разрешено использовать материнский капитал и иные государственные пособия, однако что останется в таком случае?

- Платеж устанавливается аннуитетный, что значит – равный. В чем неудобство такого платежа? В том, что несколько лет вы будете выплачивать только проценты по кредиту, а уж потом приступите к погашению суммы недвижимости.

- Госпрограмма ипотека 6 процентов оформляется исключительно на квартиры в новостройках.

Итак, как видно, льготная ипотека далеко не так привлекательна, как казалось на первый взгляд. Условия довольно жесткие. Почему же за нее идет такая битва? Неужели дело только в ставке?

Конечно, ставка на несколько процентов ниже, чем в среднем на рынке, представляет собой приятный бонус при получении новой квартиры. Однако большой вопрос, кому это выгодно на самом деле. Семье, которой жизненно необходимо пространство, а также условия для воспитания детей (а это все требует денег) или банку, который получает высокий первоначальный взнос, ликвидную квартиру (которую потом можно быстро продать, выгнав семью за долги) и платную страховку (которую оформляют частенько специалисты того же банка).

Однако есть и привлекательные стороны. Например, после окончания срока субсидирования ставка не может подняться выше, чем на 2% сверх ставки ЦБ РФ. А доступные программы рефинансирования для молодых семей позволяют получить ставку намного ниже, чем установленная на данный момент 9,5% после окончания срока субсидирования.

Кроме того, госпрограмма ипотека 6 процентов зачастую используется для того, чтобы рефинансировать уже имеющийся ипотечный кредит . А это для многих решение куда более выгодное. Остановимся более подробно на том, какие документы потребуются для оформления.

Как оформить ипотеку 6%.

Порядок оформления льготной ипотеки в целом похож на стандартный порядок действий при оформлении ипотеки. Остановимся более подробно на том, какие нам потребуются документы.

- В первую очередь, вам потребуется подтвердить свою платежеспособность. Очевидно, что мать двух или трех детей вполне может испытывать определенные финансовые трудности или вовсе находиться в декрете, и наличие материнского капитала вряд ли решит проблему. Однако в случае официального трудоустройства этот вопрос отпадает, так как банк может получить подтверждение вашим доходам после возвращения на рабочее место, что является доказательством вашей платежеспособности и поднимает уровень совокупного дохода. Если же вы беспокоитесь, что за время декрета могут возникнуть непредвиденные обстоятельства, всегда можно привлечь еще одного созаемщика: например, одного из родителей. Несмотря на то, что ипотека предоставляется с существенными льготами, это не значит, что банк выдает ее абсолютно всем. Вам придется доказывать свою финансовую состоятельность точно так же, как и в любом другом случае. Подтвердить уровень вашего дохода можно как по форме 2-НДФЛ, так и по форме банка (для тех, у кого зарплата «серая»).

- Кроме того, необходимо также позаботиться об официальном трудоустройстве. Желательно, чтобы все созаемщики работали официально. Однако в случае, если все остальное будет в полном порядке, с этим банк может пойти навстречу. Трудовой стаж на текущем месте работы не должен быть менее полугода. Общий непрерывный трудовой стаж за последние пять лет должен превышать год. В случае, если данные условия не удовлетворены ни у одного из созаемщиков, можно привлечь надежных поручителей, которые повысят ваши шансы на одобрение льготной ипотеки.

- Чрезвычайно важно убедиться в том, что ваша кредитная история идеальна. Не помешает проверить и созаемщиков. Запрос в БКИ можно подать раз в год совершенно бесплатно. При наличии просрочек даже среди ваших созаемщиков вам вполне могут отказать без объяснения причин. Проблема в том, что в случае неуплаты вернуть деньги банку будет не так просто, как кажется. На вашей стороне несовершеннолетние дети и субсидия от государства, что уже делает вас нуждающимся в глазах закона. На стороне банка совершенно другие законы и принципы, не имеющие ничего общего с человечностью. В итоге процесс может затянуться, и банку проще отказать вам сразу, как только он увидит малейшую возможность неуплаты или просрочки.

- Конечно, вам также потребуется предоставить и соответствующие документы, подтверждающие наличие и количество детей в вашей семье, проще говоря – свидетельства о рождении. К ним неплохо будет приложить и сертификат на материнский капитал. Сумма материнского капитала не позволяет хоть сколько-нибудь существенно погасить кредит, зато вполне может помочь внести повышенный первоначальный взнос и получить ипотеку намного быстрее. Важно помнить, что материнский капитал окажется у банка только через два месяца после вашего обращения в Пенсионный Фонд с соответствующим заявлением! Первый месяц банк будет проверять ваше заявление, а второй – перечислять в банк деньги. Отдельно обращаем ваше внимание на тот факт, что после выплаты ипотеки с использованием материнского капитала по закону вы обязаны выделить детям доли в приобретенной квартире: об этом не стоит забывать, а готовиться к этому необходимо заранее.

Если вам необходима ипотека 6 процентов, постановление правительства позволяет предположить, что ее оформление не должно быть слишком трудным. Да, вам придется подтвердить не только свою финансовую состоятельность, но и ваше право на льготу. Да, вам придется отстаивать свою позицию. Да, закон еще сырой, что было выявлено на прямой линии с Президентом РФ, но льготная ипотека с минимальной ставкой позволит вам выбрать любое жилье для вашей семьи и погасить ипотеку намного раньше.

Преимущества и недостатки данной программы.

Если вам необходима льготная ипотека, с 2018 указ для молодых семей позволяет приобрести жилье в новостройке под рекордные 6%, причем общий срок субсидирования может достигать 8 лет. Если вы изначально брали ипотеку на 10 лет, условия более, чем привлекательные. Однако перед тем, как впадать в эйфорию от минимального процента, важно тщательно взвесить все «за» и «против» и определить, что лучше всего подходит именно вам.

В настоящее время госпрограмма ипотека 6 процентов не является единственным способом оформить ипотеку на недвижимость на выгодных условиях . Существуют и следующие доступные программы. Военная ипотека для соответствующих семей, программа «Молодая семья» в «Сбербанке», социальные ссуды и помощь государства нуждающимся семьям – все это можно использовать для улучшения своего положения. Не стоит зацикливаться на программе ипотека 6%.

Прямая линия с Президентом РФ вскрыла дополнительную проблему. На эту программу не могут рассчитывать те, кому она действительно нужна: многодетные семьи с более, чем тремя детьми. В этом случае площадь жилья играет определяющую роль, как и его качество. А денег на такую квартиру взять неоткуда. Казалось бы, именно таким семьям надо предоставить реальную помощь. Однако о таких многодетных семьях «случайно» забыли, оговорившись в формулировке. Теперь закон надо пересматривать и переписывать, что займет достаточно много времени. Почему? Вот список неудобных вопросов:

- Если после рождения второго ребенка субсидии от государства поступают в течение трех лет, а после рождения третьего – в течение пяти лет, то в течение скольких лет будут поступать денежные средства после рождения четвертого и последующего детей? Как будет увеличиваться срок субсидий, и как они будут рассчитываться?

- Будут ли учитываться дополнительные факторы: отсутствие достойного уровня оплаты труда по региональному признаку, наличие факторов, подтверждающих высокую степень нуждаемости данной семьи. Или, напротив, ипотеку будут выдавать как прежде: тем, у кого и так есть деньги?

- А что делать с усыновленными детьми и детьми, находящимися в опеке? Почему семьи, спасающие жизни чужих детей, не имеют права улучшить условия совместной жизни? Примет ли это новый закон во внимание, или ограничится только теми вопросами, что были подняты на прямой линии?

На самом деле, вопросов намного больше. Почему при льготной ипотеке надо заплатить высокий первоначальный взнос? Почему так много ограничений и требований? В конце концов, почему закон приняли настолько сырым, что об этом даже пришлось говорить в ходе прямой линии с Президентом?

Мы прогнозируем существенные изменения в тексте данного документа, что приведет к путанице среди уже оформленных ипотечных кредитов. Неизвестно, как будут действовать банки в отношении уже заключенных кредитов на льготной основе после пересмотра закона. Неизвестно, какие преимущества появятся у многодетных семей после его пересмотра. Пока что вопросов намного больше, чем ответов, и это – главный недостаток данной программы.

Вывод: стоит ли останавливаться только на этой программе?

Существует определенный класс многодетных семей, нуждающихся в финансовой помощи от государства. Выше мы описали, почему полагаться только на этот закон пока что не стоит. Для того, чтобы обезопасить себя и поддержать свое финансовое положение в непростой период, мы рекомендуем вам не забывать о возможности использования следующих возможностей:

- Материнский капитал можно использовать как для первоначального взноса, так и для частично-досрочного погашения.

- Налоговый вычет позволит вернуть до 390 тысяч рублей за все время выплат, что позволит снизить размер ежемесячного платежа из своего кармана.

- Если вы уже оформили ипотеку до принятия данного закона, и вам отказали в 6% ипотеке по той причине, что у вас уже четверо детей, задумайтесь о рефинансировании. Семья, обратившаяся на прямую линию, именно это в итоге и сделала. Оформила стандартное рефинансирование, которое и так было им доступно.

В последнем предложении и содержится мораль нашей статьи. Не имеет значения, насколько хороши или плохи наши законы, насколько они понятны или запутаны. До тех пор, пока вы не возьмете все в свои руки и не станете отвечать за свою жизнь, ничего хорошего не произойдет.

Положитесь на нас в трудных вопросах, связанных с ипотекой! Мы объясним вам самые трудные вопросы легко и непринужденно. Если наша очередная статья вам понравилась, не стесняйтесь оценивать ее, и делиться ею с друзьями в социальных сетях. Мы только начинаем свой путь, и ваша поддержка очень важна для нас!