Страховка счета в сбербанке. Страхование банковской карты сбербанка

Услуги страхования становятся наиболее популярными, страховая компания Сбербанк своим клиентам предлагает различные программы финансовой защиты, в том числе и по страхованию банковских карт. Такая защита позволяет безопасно пользоваться пластиком, оградить себя от возможного риска мошенничества и получить компенсацию при наступлении страхового случая. Но большинство клиентов не знают о данной услуге и основных ее преимуществах. Поэтому в данной статье ответим на вопрос, что такое страхование карты Сбербанка, зачем нужна услуга и можно ли от нее отказаться.

Что такое страховая защита карты

Сбербанк Страхование – это дочернее предприятие, одноименная компания самого крупного банка в нашей стране. Она предлагает защиту денежных средств на счету пластиковой карты. И данная программа, стоит отметить, имеет некоторые свои преимущества:

- абсолютно каждый желающий клиент Сбербанка может оформить страховой полис любым удобным для себя способом, а именно непосредственно в отделении банка или через его удаленный онлайн-ресурс;

- частично оплатить стоимость полиса можно бонусами Спасибо, но не более 15%;

- полис защищает от мошенничества, такая страховая защита доступна для любого пластика кредитного или дебетового.

Соответственно, страхование банковских карт позволяет получить финансовую компенсацию при наступлении страхового случая. Более того, здесь клиент может сам определить сумму компенсации при утрате денежных средств, от этого будет напрямую зависеть размер страховой премии. Такой полис предоставляется на один календарный год и начинает действовать через 15 дней после его оплаты. Финансовая защита распространяется на следующие случаи:

- хищение денежных средств, хранящихся на счету пластиковой карты злоумышленниками;

- потеря банковского пластика.

Стоит более подробно объяснить, что значит хищение денежных средств, и какие случаи попадают под страховые:

- денежные средства были похищены мошенниками со счета карты в результате кражи;

- злоумышленники применяли насильственные методы для того, чтобы получить пластиковый носитель и данные для доступа к личным средствам клиента;

- денежные средства были похищены в результате мошеннических действий, когда злоумышленники подделывали документы и подписи клиентов;

- ограбление клиента и хищение пластиковой карты.

В общем, если в результате непредвиденных обстоятельств карта была похищена злоумышленниками, и они преступным путем получили с нее денежные средства, то при этом клиент может рассчитывать на финансовую компенсацию от страховой компании.

Тарифы на услугу

Как уже говорилось ранее, стоимость страхового полиса будет зависеть непосредственно от клиента, а именно от суммы страховой защиты. Поэтому для каждого клиента она будет рассчитываться индивидуально. Стоит сказать, что на стоимость страхового полиса также влияет способ заключения договора, напомним, что клиент имеет возможность сделать это через Сбербанк или через официальный сайт страховой компании.

Для своих клиентов банк предлагает три тарифа на обслуживание, чтобы их сравнить приведем таблицу. Итак, сколько стоит защита средств. Рассмотрим:

|

Оформление в онлайн-режиме |

Оформление через отделение банка | ||

| Размер компенсации, рублей | Сумма страховой премии, рублей |

Размер компенсации, рублей |

|

|

30000 |

700 | 120000 | 1900 |

| 120000 | 1710 | 250000 |

3900 |

|

250000 |

3510 | 350000 |

5900 |

Обратите внимание, что стоимость полиса указана за один год его действия.

Из представленной таблицы видно, что стоимость полиса напрямую будет зависеть от суммы компенсации при наступлении страхового случая, а при оформлении страховки в режиме онлайн существует возможность несколько сэкономить на покупке полиса. Кстати, стоит также учитывать, что сумма компенсации не может превышать той суммы, которая была утрачена владельцем пластика в результате мошеннических действий.

Особенности страхования кредиток

Страхование кредитных карт Сбербанка наиболее актуально, ведь на счету пластика хранятся не собственные средства клиента, а заемные, соответственно в случае хищения средств заемщик не освободится от кредитных обязательств. А вот если оформить полис от страховой компании, то обязательства по уплате банковского займа лягут на плечи страховщика.

Обратите внимание на то, что в случаях с кредитными картами, сумма страховой защиты должна быть равна кредитному лимиту, ведь если похищенные средства будут превышать сумму страхового покрытия, то разницу будет выплачивать заемщик самостоятельно.

И еще один важный нюанс, страховая компания не выплатит задолженность самого заемщика, то есть ту сумму, которой он распорядился до хищения денежных средств. В остальном способ и процедура оформления остается стандартной, но ее мы рассмотрим чуть позже.

Перечень страховых случаев

Страхование дебетовых карточек

Владельцы дебетовых карточек также могут воспользоваться услугой страховой компании. Ведь даже если на счету пластика нет заемных банковских средств, в случае кражи или мошенничества клиент несет убытки. В этом варианте компенсацию в рамках страховой защиты получает непосредственно застрахованное лицо.

При оформлении полиса для дебетовой карточки, тарифы остаются неизменными, то есть клиент вправе самостоятельно определить собственные риски, и на основании них приобрести страховой полис. То есть сумма компенсации при наступлении страхового случая будет равна сумме, похищенной в результате мошеннических действий, но не больше той, на которую была застрахована карта.

Как приобрести полис, список документов

Клиент может приобрести полис в отделении банка и получить при этом документ на бумажном носителе, или заключить договор со страховой компанией в режиме онлайн и стать владельцем электронного документа. Оба они имеют равную юридическую силу. Соответственно, удаленное оформление полиса лишь дает возможность сэкономить собственное время и деньги.

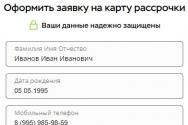

Что касается документов, то при себе нужно иметь только паспорт, дополнительных справок не потребуется. Далее, нужно будет явиться в отделение банка, и заявить о своем желании застраховать банковский пластик. После этого операционист банка проведет всю процедуру самостоятельно, и даст на подписание договоров со страховой компанией. В другом варианте, все то же самое можно сделать самостоятельно на официальном ресурсе страховой компании, для этого приведем пошаговое руководство для пользователя:

- открыть официальный ресурс страховой компании;

- в главном меню найти ссылку «Застраховать себя и свое имущество»;

- из предложенного списка выбрать «Страхование банковских карт»;

- нажмите кнопку «Оформить онлайн»;

- заполните необходимые сведения, укажите паспортные данные и прочую информацию;

- подтвердите свои действия нажатием соответствующей кнопки.

На адрес электронной почты придет документ в электронном виде. Затем его нужно будет оплатить путем списания со счета своей банковской карты.

Обратите внимание, что после оплаты полиса его действие начинается только через 15 дней после оплаты услуги.

Можно ли отказаться от страхования

Большинство клиентов мало что знают о страховании карточек. Поэтому в большинстве своем с легкостью соглашаются с покупкой полиса, особенно когда сотрудник банковской организации настойчиво рекомендует приобрести финансовую защиту, описывает все преимущества страхового полиса. Но для большинства клиентов – это просто бесполезные траты. К тому же, далеко не каждый имеет возможность приобрести страховку, а другая часть не видит в ней особой необходимости, отсюда вытекает вопрос, можно ли отказаться от нее.

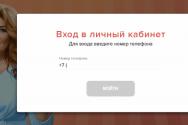

Оформление полиса онлайн

Для того чтобы ответить на вопрос обратимся к действующему законодательству, по закону это не является обязательным видом страхования, соответственно, клиент может приобрести полис, а может от него и отказаться. Причем по последнему постановлению Центрального банка, вернуть полис и получить полную сумму его стоимости можно в течение двух недель после подписания договора со страховой компанией. А она, в свою очередь, возвращает в полном объеме сумму страховой премии.

Но с некоторыми трудностями клиенты могут столкнуться в том случае, если срок возврата уже истек, а необходимость вернуть полис все еще осталась. В данном случае, конечно, стопроцентной гарантии возврата денежных средств нет. Но тем не менее можно будет попробовать вернуть хотя бы часть затраченных средств.

Для этого следует явиться лично в отделении Сбербанка со страховым полисом и своими личными документами. Нужно сообщить сотруднику банка о своем намерении отказаться от услуг страховой защиты, затем заполнить соответствующее заявление и передать его на рассмотрение. Кстати, сотрудник банка не принять заявление не имеет права, так как он не является представителем страховой компании, он лишь выполняет посредническую роль.

По итогам рассмотрения заявки, сотрудники страховой компании должны связаться с клиентом и уточнить все детали возврата полиса и денежных средств. Кстати, если сроки возврата уже истекли, то клиент все равно может получить частично уплаченную сумму страховой премии, как правило, в данном случае страховая компания имеет полное право начислить неустойку.

Страхование средств на карте Сбербанка, особенно когда речь идет о кредитном лимите – это в первую очередь гарантия для банка. Именно поэтому при оформлении кредитки менеджер обязательно будет предлагать страхование финансовых рисков, но клиент вполне может отказаться от такой защиты без объяснения причин. Банки, хотя такое случается довольно редко, могут ужесточить условия сотрудничества с клиентом, увеличить годовой процент или снизить кредитный лимит.

В итоге нужно сказать, что страховка карты Сбербанка – это личное дело каждого клиента, банк не имеет права навязать дополнительную услугу. Но в то же время, если существует хотя бы малая вероятность мошенничества, то отказываться от услуги не стоит, по крайней мере, если защита нужна для кредитной карты. А при оформлении такого полиса нужно будет правильно соизмерить размер кредитного лимита с суммой страховой защиты, чтобы в случае наступления страхового случая получить компенсацию в полном объеме.

С каждым годом в России регистрируется все больше случаев карточного мошенничества. Один из способов защиты от него - страхование карт. Работает ли оно на самом деле и насколько оно необходимо?

В начале мая 2012 года финансист крупной нефтяной компании Александр (герой попросил не указывать его фамилию) получил большой бонус и отправился отметить его с коллегами. Празднование вышло из-под контроля. В один из напитков, которые заказывал Александр, подмешали наркотик. Дальнейшие события финансист помнит смутно. По его словам, следующие сутки он провел в ванной в неизвестном ему месте в полусознательном состоянии.

«Все это время мне приносили терминал с моей картой, и я на автомате вводил PIN-код. Меня просили — я вводил, под действием препарата. В итоге небольшими порциями по 30-60 тыс. руб. у меня списали со счета почти 1,2 млн руб.», — рассказывает Александр.

Как показала выписка со счета, деньги снимались в скандально известном джентльмен-клубе «Маринесса Пикаро». Осенью 2014 года его владельца Юрия Раха обвинили в организации преступного сообщества, члены которого похищали средства с карт посетителей ночных клубов. Схема была устроена следующим образом: молодые девушки заманивали мужчин в один из нескольких принадлежавших Раху клубов. Там они узнавали данные их кредитных карт, приводили их в беспомощное состояние и списывали деньги под видом якобы оказанных услуг и покупки дорогих алкогольных напитков.

Очнувшись, Александр сразу же заблокировал карту и написал заявление в полицию. В полиции в тот момент возбуждать дело по факту мошенничества отказались. Вернуть деньги через банк тоже не удалось. В то время в России не было закона, который прописывал бы, в каких случаях клиент может рассчитывать на возврат украденных средств. Поэтому решение оставалось на усмотрение банка. Банк решил, что раз Александр сам вводил PIN-код, то и ответственность за все совершенные операции он несет сам.

Новая услуга

Списание денег с карт становится все более распространенной проблемой. По данным Центрального банка, в 2014 году карточные мошенники украли у россиян 1,58 млрд руб. В среднем сумма одной несанкционированной операции внутри России составила 5,7 тыс. руб. По идее граждан от растущей волны мошенничества должен был уберечь закон «О национальной платежной системе». По нему банк должен вернуть списанные мошенниками деньги, если пострадавший клиент обратился в банк в течение суток. На практике компенсацию получает только половина людей, рассказывает председатель правления Международной конфедерации обществ потребителей Дмитрий Янин. Зато банки все чаще предлагают клиентам застраховать карту.

На прошлой неделе о запуске новой услуги «Деньги под защитой» объявил банк «Восточный экспресс». Страховой полис по этой программе обезопасит клиентов от финансовых потерь, связанных с пользованием банковскими картами, в любой точке мира, обещает кредитная организация. Промсвязьбанк включил бесплатную страховку от мошеннических операций в условия обслуживания своей новой карты для интернет-покупок — ShoppingCard. Банк планирует страховать риски по другим картам, рассказывает руководитель группы банкострахования Промсвязьбанка Максим Холматов.

«Какие-то опции будут бесплатными, какие-то — платными», — говорит Холматов. Страхование карт также предлагают МТС Банк, Бинбанк, «Русский стандарт» и «Интеза».

Условия страховки

Из десяти крупнейших по объему привлеченных средств физических лиц банков (данные Frank RG) предложение по страхованию карт есть у четырех — Сбербанка, Альфа-банка, ВТБ24 и «Хоум Кредита».

Страховые взносы варьируются от 720 руб. до 5,99 тыс. руб. в год. Стоимость страховки зависит от размера возмещения. Так, клиенты Сбербанка, приобретя страховой полис «Защита средств на банковских картах» за 5,9 тыс. руб. в год, могут рассчитывать на компенсацию в 350 тыс. руб.

Гораздо скромнее выплаты у Альфа-банка. Максимальный размер страхового покрытия — 175 тыс. руб. при стоимости полиса в 5,99 тыс. руб. Оправданием этому может служить то, что в пакет «Защищенная карта + Здоровье» входит и страхование здоровья и жизни с выплатами до 400 тыс. руб.

Самые низкие страховые выплаты у ВТБ24. Впрочем, у банка и самые низкие страховые взносы. За 720 руб. в год клиент получит гарантированное покрытие убытков на 20 тыс. руб. Кроме того, «ВТБ Страхование» выплатит стоимость потерянных вместе с картой ключей и документов.

Условия выплаты страховой суммы у всех банков очень похожие. Во-первых, нужно вовремя сообщить банку и страховой компании о мошенничестве или хищении. На это дается от 12 до 24 часов. Во-вторых, необходимо сообщить в полицию о произошедшем. Заявление в правоохранительные органы — один из важнейших документов при доказательстве страхового случая.

Исключения

Как выяснилось, даже покупка страхового полиса полностью не защитит клиентов от всех видов мошенничества. Самые экзотические исключения — начало гражданской войны и взрыв ядерной боеголовки. Так, если застрахованный участвовал в боевых действиях, на него напали и забрали карту, то в этом случае деньги не вернут.

Некоторые страхователи, например «Сбербанк Страхование», считают кражу не страховым случаем. «Если на вас напали и ограбили — это одно. Но если у вас украли деньги, то это следствие невнимательности», — прокомментировали в пресс-службе гипотетическую ситуацию.

Также важно обращать внимание, где именно у вас украли деньги. «Страхование распространяется только на территорию России», — уточняет директор департамента по развитию продуктов и услуг банка «Хоум Кредит» Павел Беляев.

К нестраховым случаям все банки относят также действия держателя карты, приведшие к списанию денег. То есть если вы сами сообщили мошенникам PIN-код, то рассчитывать на возврат средств не стоит.

Еще одно неприятное ограничение — «лимит» на число выплат. Например, у Сбербанка и ВТБ24 это не более трех на период.

Выгоды и недостатки

Страхование карт — это способ упростить себе жизнь, считает финансовый омбудсмен Павел Медведев. Решить проблему списанных мошенниками денег должны были вступившие в силу в 2014 году поправки к закону «О национальной платежной системе». Но поскольку закон прописан «очень плохо», вокруг случаев возврата денег постоянно возникают споры, говорит Медведев.

Однако упростить жизнь страхование позволяет не во всех случаях. Так, возвратить деньги банк должен в течение трех-десяти дней с момента подписания страховщиком страхового акта. На подписание последнего уходит от семи до десяти дней с момента получения всех документов от клиента. При этом страховая компания может отсрочить выплаты, если полиция начала расследование фактов, приведших к краже денег. Для сравнения, по закону «О национальной платежной системе» кредитная организация обязана принять решение о компенсации украденных средств в течение 30 дней.

По сути, страховка защищает клиента только в нескольких случаях, считает юрист «Финпотребсоюза» Алексей Драч. Это хищение денежных средств с использованием карты или поддельной карты и ограбление у банкомата. Все банки, предлагающие страхование, возмещают убытки для тех, кто пострадал от грабежа, в течение одного-двух часов после снятия наличных.

Остальные риски, которые берет на себя страховая компания, несерьезные. В качестве примера Драч приводит выплаты в результате случайных повреждений или размагничивания карты. Клиенту в этом случае компенсируют стоимость перевыпуска карты. Но экономия по сравнению со стоимостью страховки будет небольшой: средняя стоимость перевыпуска карты у пяти крупнейших банков по привлечению средств физлиц составляет 280 руб. Дороже всего перевыпуск карты MasterCard/Visa Classic у ВТБ24 — 700 руб.

Александр после истории с воровством денег не планирует пользоваться страховкой. «Даже если бы она у меня была, деньги мне бы не вернули, ведь полиция отказалась возбудить дело, а значит, факт мошенничества я бы не доказал», — рассуждает финансист. Теперь у него есть собственный способ защиты от мошенников. «Я не пользуюсь картами без лимитов на снятие наличных, а все суммы больше 100 тыс. руб. сразу перевожу на депозит», — говорит финансист.

При участии Александры Красновой.

Далеко не все люди понимают, зачем нужно страхование банковских карт. Ведь карточка сама по себе не является ценностью. Но с другой стороны с ее помощью человек получает доступ к счету, где хранятся деньги.

Многие скажут, что кроме одной карточки нужен еще и пароль. Но он требуется не всегда, а только при снятии наличных в банкомате и во время оплаты за товары в кассе магазина. Например, делая платежи в интернет-магазинах достаточно ввести только реквизиты карты.

Да и карточки с функцией позволяют сделать покупку на сумму до 1 000 рублей без ввода PIN-кода. Именно возможность получить с помощью платежных карт доступ к деньгам, делает их объектом пристального внимания злоумышленников.

Страхование банковских карт — это страховой продукт, направленный на защиту денежных интересов пользователя карты. Если в результате:

- кражи или других действий злоумышленников,

- а также в результате поломки банкомата,

- повреждения карты,

человек потерял определенную сумму денег, то при наличии страховой защиты платежной карты, страховая компания возместит ему полученные убытки.

От чего защищает страхование платежных карт

Заключая договор на страхование банковских карт, клиент получает защиту от таких рисков:

- несанкционированное снятие денег со счета путем использования таких популярных среди злоумышленников методов, как , ;

- хищение денег со счета в результате кражи карты, разбоя;

- потери карточки по причине сбоя в работе банкомата;

- просто потери карточки или утраты ее функций в результате размагничивания или разного рода повреждений.

На кого рассчитана программа страхования карт

Воспользоваться страховой защитой могут абсолютно все держатели платежных карт, которые переживают за сохранность своих денег и хотят снизить риски получения убытков от действий злоумышленников.

Как происходит выплата страхового возмещения

Подтверждением наличия страховой защиты банковской карты является полис страхования и квитанция об уплате страхового платежа (ни в коем случае ее нельзя выбрасывать). А что нужно делать в страховом случае подробно описывается в тексте договора.

Так, к примеру, в СК «Сбербанк страхование» выплата страховки осуществляется на 5 рабочий день после подписания страхового акта, который составляется на основании полученных документов, подтверждающих наступление страхового случая. На подготовку же самого страхового акта страховая компания тратит до 10 рабочих дней. Таким образом, клиенту нужно около 1 месяца, чтобы дождаться своих денег.

Но самое главное, чтобы претендовать на возмещение держателю карты необходимо в течение 3 рабочих дней (а именно такой срок указывается в большинстве полисов страхования) после страхового случая подать в компанию страховое заявление и следующие документы:

- договор страхования и квитанцию об уплате страхового платежа (копии);

- паспорт или другой документ, удостоверяющий личность;

- договор на выпуск платежной карты.

Кроме этого в зависимости от страхового события клиент приносит:

- справку банка с тарифами на выпуск карты;

- документы, подтверждающие открытие уголовного дела;

- справку банка, подтверждающую повреждение карты и свидетельствующую о непригодности ее дальнейшего использования;

- выписку со счета, где видно операцию снятия или перевода денег;

- справку банка, в которой описывается несанкционированное снятие денег: дата, сумма, место проведение и т.д.;

- письмо банка, подтверждающее блокировку платежной карты;

- а также другие документы.

Полный перечень документов указывается в полисе и зависит от требований страховой компании.

Программа страхования платежных карт в Сбербанке

Держатели платежных карт Сбербанка могут без проблем оформить полис страховой защиты своих карточек, просто не выходя из дома, воспользовавшись официальным сайтом финансового учреждения.

Все что им нужно это:

- Перейти на страницу услуги;

- Выбрать сумму страховой защиты (30 тысяч, 120 тысяч или 250 тысяч рублей);

- Ввести в поля реквизиты паспорта, контактные данные и адрес;

- После завершения регистрации страховой полис отправляется на указанный в контактах электронный адрес;

- Оплатить услуги страховой компании.

Юридическая ценность электронной версии полиса равнозначна бумажной, так что клиентам незачем переживать.

Страхование банковской карты Сбербанка осуществляется в своей компании СК «Сбербанк страхование». Срок действия полиса страхования составляет 12 месяцев, но он вступает в юридическую силу не сразу после оплаты, а только через 15 дней.

Через год клиент при желании может продлить срок его действия, заплатив снова страховой платеж. Величина последнего прямо зависит от размера страховой защиты и составляет:

- за 30 000 рублей – 700 рублей;

- за 120 000 рублей – 1 710 рублей;

- за 250 000 рублей – 3 510 рублей.

Преимущество дистанционного оформления также в том, что это дешевле. Так в офисе компании за страховую защиту в размере 250 000 рублей придется заплатить 3 900 рублей.

За эти деньги страховая компания гарантирует возмещение убытков в пределах страховой суммы по всем платежным карточкам Сбербанка, как основным, так и дополнительным, которые были нанесены держателю в результате:

- снятия денег с карты после ее утраты по причине разбоя или кражи;

- использования карты и PIN-кода, полученных в результате неправомерных действий третьих лиц;

- снятия денег в результате подделки подписи держателя;

- фишинга, скимминга и других действий, которые привели к тому, что реквизиты карты попали в руки третьих лиц;

- хищение наличных в течение 2 часов после снятия с банкомата держателем карты.

Кроме этого страховая компания возмещает убытки держателя карты в результате:

- повреждения карты или ее размагничивания;

- сбоя в работе АТМ;

- кражи, разбоя, грабежа.

Пример работы полиса страховой защиты

Например, человек осуществил страхование банковских карт сумму 40 000 рублей. В результате неосторожных действий в интернете, данные его карты попали в руки мошенникам, и они смогли перевести с его счета 20 000 рублей. В этом случае страховая компания обязывается возместить убытки пострадавшему в сумме утраченных 20 000 рублей.

Ценность услуги страхования банковских карт, как и любых других услуг страхования у наших соотечественников пока еще очень низкая. Большинство людей считают это напрасной тратой денег и отказываются от них.

Как показывает практика, очень сложно доказать страховой компании, что это не сам держатель карты снимал деньги, а мошенники. А ведь еще нужно уложиться в установленные 3 рабочих дня.

За это время необходимо собрать кучу бумаг с банка и полиции, отпроситься с работы и поехать в офис страховой компании. Что порой делает нереальным возмещение убытков, хотя бы по той причине, что справки в банке готовятся как минимум 1 день. Бывает правда и быстрее, но это скорее исключение из правил.

Все это снижает популярность страхования банковских карт. Хотя рынок страхования банковских карт развивается, качество услуг растет, а значит, они будут востребованы и люди больше станут ими пользоваться.

Александр Бабин

Если у вас оформлена в Сбербанке кредитная карта, страховка – это лучший вариант защиты денежных средств, которые на ней расположены. В полисе предусмотрен самый полный набор страховых случаев, при которых владелец полиса получит компенсацию от СК Сбербанк Страхование, то есть, не понесет материального ущерба.

Страхование кредитных карт Сбербанка

Следует отметить, что страховая компания предлагает владельцу кредитной карты Сбербанка страховку всех имеющихся у него карточек, как кредиток, так и дебетовых.

Возможные риски

Застраховать кредитку — это удобный и выгодный вариант защиты, так как клиент Сбербанка получает страховую протекцию на целый ряд случаев, а именно:

- Кража/утеря самой карты;

- Несанкционированное списание денежных средств мошенниками с использованием современных дистанционных методов (скимминга, фишинга);

- Получение сведений о ПИН-коде и изъятие самой карточки злоумышленниками непосредственно от владельца под угрозой насилия;

- Подделки (документов, подписи), которые позволили несанкционированное снятие денег с карты;

- Грабеж, разбой, вследствие которых были забраны снятые с банкомата деньги или украдена карта;

- Механические повреждения карты в банкомате, ее размагничивание, неисправности банкомата/терминала.

Как видите, перечень страховых случаев позволяет получить компенсацию практически в любом случае незаконного завладения картой или непосредственно деньгами.

Варианты полисов

Цифровой полис для защиты банковской карты имеет силу, равную бумажному аналогу.

Для кредитной карты Сбербанка страховка оформляется в следующих вариантах:

- Вариант 1: Общая сумма страховой защиты/стоимость годового полиса 30 тыс. руб./700 руб. соответственно

- Вариант 2: 12 тыс. руб./1 710 руб.;

- Вариант 3: 250 тыс. руб./3 510 руб. Приведенные расчеты действуют для онлайн оформления.

Чтобы оформить страховку кредитной карты Сбербанка можно обратиться непосредственно в отделение СК Сбербанк Страхование или воспользоваться Онлайн-заявкой. Дистанционный способ оформления полиса более выгодный, так как предполагает существенные скидки.

Действия при страховом случае

Если у Вас имеется страховка кредитной карты Сбербанка и наступил страховой случай (не раньше, чем через 15 дней после оплаты), ваше право:

- Обратиться в контактный центр;

- Внимательно проникнуться порядком действий, предусмотренных при наступлении страхового случая (см. Приложение Порядок действий);

- Заполнить бланк заявления (см. Приложение Заявление);

- Складировать необходимые документы (см. Приложение Список документов);

- Предоставить документы в СК для получения компенсации.

Заключение

Для владельцев кредитной карты Сбербанка страховка будет надежной гарантией получения компенсации в случае кражи, утраты, несанкционированного списания денежных средств и других случаев, предусмотренных в полисе. Полученная компенсация возместит ущерб от действия злоумышленников.

Не секрет, что банковские карты в настоящее время переживают пик популярности, как средства расчета за товары и услуги по всему миру. И хотя карта Сбербанка достаточно надежно защищена, всегда существует возможность хищения денег преступниками или мошенниками.

Для защиты денег клиентов, Сбербанк заключил договор на страхование финансов с фирмой Альфа Страхование. Разработанная программа сотрудничества позволит в случае наступление страхового случая вернуть клиентам деньги на их карту.

Что же предлагает данная кампания клиентам Сбербанка :

- Защита денег застрахованного лица по всему миру.

- Защита при осуществлении покупок через сеть интернет.

- Защита оплаты услуг через терминал оплаты.

- Защита при снятии денег в любом банкомате.

- Защита от фишинга

- Защита денег от скримминга

- защита от утраты карты

- От похищения карты мошенниками

ВНИМАНИЕ: не нужно путать страхование банковской карты со страхованием кредита. Про мы говорили в прошлых статьях. В случае со страховкой кредита, деньги можно вернуть.

В чем преимущество программы страхования Сбербанка

- Несомненным плюсом является возможность страховки всех своих карт на один страховой полис.

- Низкая цена страховки — всего (в зависимости от вида карты) около 2-3 тысяч рублей.

- Скорость оформления страхового полиса непосредственно в офисе банка.

- Быстрая выплата при наступлении страхового случая.

- Несколько вариантов страховки на выбор клиента

Какие есть минусы у данной программы

- Придется потратить некоторую суммы на страховку.

- В случае халатности — страховка выплачена не будет.

- Необходимо сохранять оригиналы документов по оплате страховки и полиса.

ВАЖНО: Помните, что с банковской картой необходимо обращаться бережно, хранить карту в местах недоступных для преступных элементов, при оплате каких либо услуг или снятии денег с карты, необходимо всегда прикрывать рукой вводимый ПИН код. Всегда необходимо придерживаться данных правил особенно в темное время суток.

Сколько стоит страховой полис

Давайте рассмотрим стоимость предлагаемых страховых продуктов:

Как и где купить полис

Для того, что бы приобрести полис страхования, вы можете обратиться в ближайший офис сбербанка, подобрать под себя наиболее подходящую программу страховки, оплатить причитающуюся сумму за страховку.

После того, как вы оплатили страховую премию, вам необходимо в течении месяца передать свои документы в страховую кампанию.

Передать данные можно через интернет, заполнив соответствующую форму на сайте компании Альфа Страхование. Так же можно позвонить на горячую линию по телефону 8 800 333 0 999 и сообщить свои данные и номер полиса.

Как оформить страховой полис через интернет

На официальном сайте Сбербанка необходимо заполнить свои данные, выбрать необходимы, наиболее подходящую лично вам страховую программу, произвести оплату любым удобным способом. Так же дополнительно информацию можно прочитать в статье, посвященной сервису .

Помните, что оформив страховой полис, вы надежно защитите свои денежные средства от утраты, при соблюдении всех необходимых мер безопасности. Решение по страховому случаю принимается в 10-ти дневный период.